การเดิมพันเกี่ยวกับการปรับลดอัตราดอกเบี้ยสูงขึ้นท่างกลางการชะลอตัวของเศรษฐกิจสหรัฐฯ ควร SELL USD/JPY หรือไม่ เนื่องจากหุ้นสหรัฐฯ ยังมีความไม่แน่นอน

อัตราผลตอบแทนพันธบัตรอายุ 10 ปีของสหรัฐน่าจะเข้าใกล้ 2% ต่อจากนี้

ตลาดตราสารหนี้ที่ใหญ่ที่สุดของโลก กำลังนำข้อความที่ชัดเจนหนึ่งข้อความ จากการชะลอตัวทั่วโลกล่าสุด แสดงให้เห็นว่า นักเทรด ชูประเด็นความน่าจะเป็น ที่ธนาคารกลางสหรัฐฯ จะลดอัตราดอกเบี้ยในปีนี้

อัตราผลตอบแทนพันธบัตรอ้างอิงอายุ 10 ปี ลดลงแตะระดับ 2.145% เมื่อวันศุกร์ที่ผ่านมา เป็นระดับที่ต่ำที่สุด นับตั้งแต่เดือนกันยายน 2017 หลังจากทรัมป์ กล่าวว่าเขาจะเก็บภาษีสินค้าเม็กซิกัน จนกว่าประเทศเม็กซิโก จะมีมาตรการป้องกัน มิให้ผู้อพยพจากอเมริกากลาง หลั่งไหลเข้าประเทศสหรัฐอเมริกาอย่างผิดกฎหมายผ่านชายแดนเม็กซิโก ความกลัวที่เพิ่มมากขึ้น จากความตึงเครียดทางการค้าที่เพิ่มขึ้น ซึ่งเหมือนเป็นทางตัน ระหว่างจีนและสหรัฐอเมริกา ที่ยังคงปรากฏอยู่เบื้องหลัง ได้จุดประกายการซื้อพันธบัตรรัฐบาล และผลตอบแทนตั๋วเงินคลังที่เป็นบวก เป็นสิ่งที่นักลงทุนหันเข้าหา

ขณะนี้กองทุนซื้อขายล่วงหน้าของเฟด พูดเป็นนัยว่า ธนาคารกลางจะปรับลดอัตราเป้าหมายลงเกือบครึ่งเปอร์เซ็นต์ภายในสิ้นปีนี้ ซึ่งแซงหน้าความเห็นของผู้กำหนดนโยบาย ที่ระบุในเดือนมีนาคมว่าไม่มีแผนที่จะเปลี่ยนแปลงอัตราทั้งหมดในปี 2019 มาตรวัดตลาดตราสารหนี้ ของการคาดการณ์เงินเฟ้อในอีก 2 ถึง 30 ปีข้างหน้ากำลังพังทลาย ซึ่งพร้อมเพรียงกันต่ำกว่า 2% ในขณะนี้ เมื่อไม่กี่เดือนที่ผ่านมา มาตรการเหล่านี้เพิ่มขึ้น เมื่อนักลงทุนเห็นว่า ในที่สุดธนาคารกลางก็มีเครื่องมือ ที่จะทำให้อัตราเงินเฟ้อสูงขึ้นถึงเป้าหมายได้

จนกว่าเราจะเห็นหลักฐานที่ชัดเจนว่า อัตราภาษีได้ไหลผ่านตลอดจริงๆ หมายถึงอัตราเงินเฟ้อผู้บริโภคที่สูงขึ้น สิ่งที่เกี่ยวข้องกับข้อพิพาททางการค้าทั่วโลก กำลังเป็นความเสี่ยงที่มากกว่า ความเสี่ยงต่อการเติบโตของเศรษฐกิจโลก และความเสี่ยงกลับไปในทิศทางลงไปยังเฟด ตามที่พวกเขาอาจจะทำการลดอัตราดอกเบี้ยลง สำหรับตอนนี้, อัตราผลตอบแทนพัธบัตรอายุ 10 ปี อาจเป็นไปได้ที่จะลดลงไปต่ำสุดที่ 2%

ตลาดหุ้นสหรัฐฯ ก็ร่วงลงเช่นกัน เมื่อทรัมป์เปิดแนวรบใหม่ ในความตึงเครียดทางการค้าของเขา เม็กซิโกเป็นแหล่งนำเข้ารถยนต์ที่ใหญ่ที่สุดในสหรัฐอเมริกา และภาษีใหม่จะเพิ่มต้นทุนให้กับผู้ผลิตรายใหญ่รายอื่น ๆ สกุลเงินเม็กซิกัเปโซ ร่วงลงประมาณ 2% ในขณะที่เงินดอลลาร์พุ่งขึ้น สถานการณ์ทางการเงินที่เข้มงวดขึ้น จากราคาหุ้นที่ลดลง และความเชื่อมั่นทางธุรกิจที่ ถูกทำให้บูดเบี่ยวเป็นสิ่งสำคัญ เนื่องจากเฟดมีแนวโน้มที่จะไม่กังวล เกี่ยวกับการเคลื่อนไหวของราคาผู้บริโภคที่เกิดจากภาษี การเพิ่มขึ้นของการจัดเก็บ เป็นการแสดงถึงการเปลี่ยนแปลงระดับของราคา แต่ไม่ควรใช้แรงกระตุ้นเงินเฟ้ออย่างต่อเนื่อง นั่นหมายความว่า 12 เดือนหลังจากมีการแนะนำอัตราค่าภาษี ผลกระทบของการอ่านค่าเงินเฟ้อจะหายไปอย่างสิ้นเชิง ดังนั้นเฟดน่าจะมองผ่านข้อมูลเหล่านั้น ข้อมูลที่เผยแพร่เมื่อวันศุกร์ที่ผ่านมา โดยกระทรวงพาณิชย์ ได้ตอกย้ำความเห็นว่า อัตราเงินเฟ้อไม่น่าเป็นห่วงสำหรับเฟด มาตรการกดดันราคาของธนาคารกลางที่พวกเขามักใช้เพิ่มขึ้นเพียง 1.5% ในปีนี้ จนถึงเดือนเมษายน ซึ่งต่ำกว่าเป้าหมาย 2% ของเฟด หลังจากที่กวาดเอาความผันผวนของอาหาร และส่วนประกอบด้านพลังงานออกไปแล้ว มันปรับตัวสูงขึ้น 1.6% ซึ่งเป็นแรงขับเคลื่อนแรกของปีนี้

หากดูเหมือนเศรษฐกิจสหรัฐฯ กำลังชะลอตัวลง หากการเติบโตของการจ้างงานช้าลง หากอัตราภาษีเหล่านี้ และการต่อสู้ทางการค้าเหล่านี้ เป็นสาเหตุให้การเติบโตทางธุรกิจถูกตัดทอน จากนั้น อาจทำให้พื้นฐานของเศรษฐกิจที่แท้จริง อยู่ในวิถีที่ช้าลง ดังนั้นสิ่งเหล่านี้ อาจเป็นสาเหตุของการเปลี่ยนเส้นทางของนโยบายการเงิน”

ทางเลือกของเรา

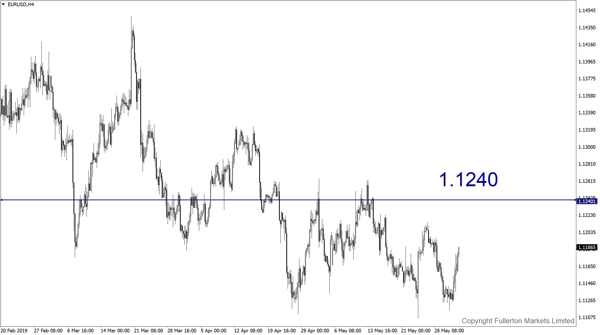

EUR/USD: คู่นี้อาจปรับตัวขึ้นสู่ราคา 1.1240

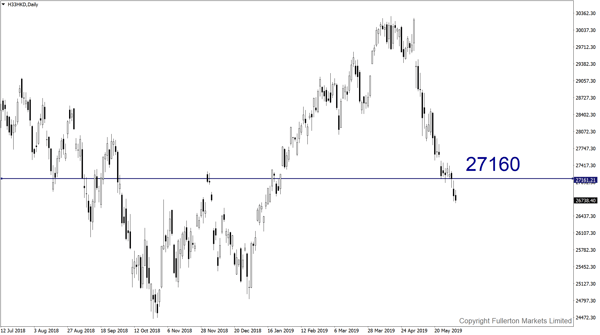

ดัชนีฮั่งเส็ง : ดัชนีนี้อาจร่วงลงสู่ราคา 27160 ในสัปดาห์นี้ เนื่องจาก PBOC อาจฉีดสภาพคล่อง

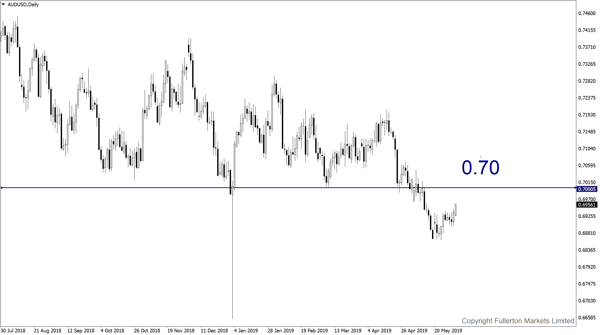

AUD/USD: คู่นี้อาจปรับตัวขึ้นสู่ราคา 0.70 ในสัปดาห์นี้

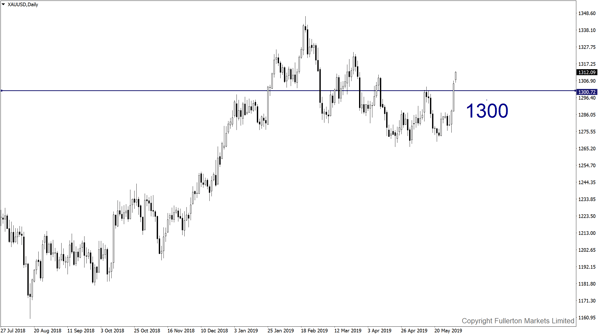

XAU/USD: คู่นี้อาจร่วงลงสู่ราคา 1300 ในสัปดาห์นี้

ทีมวิจัยฟูลเลอร์ตัน มาร์เก็ตส์

คู่ค้าที่ทุ่มเทของคุณ