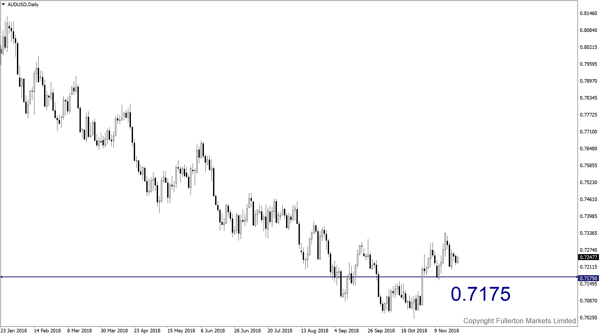

目前市场的风险情绪在G-20会议前比较低迷,做空澳元/美元?

人民币在不同市场之间的利差不断缩小,表明目前的贬值压力正在得到遏制

尽管美元兑人民币汇率自第四季度初以来已基本高于6.90,但人民币在岸贬值压力仍基本得到控制。 其中一项指标是,自7月中旬以来,在岸/离岸价差一直在收窄,目前岸上人民币的交易价格高于离岸人民币。人民币离岸价与在岸之间的差距是衡量人民币情绪的首选指标之一,因为监管较少的海外市场允许市场参与者更自由地表达他们对人民币走势的押注。以目前情况为例,离岸人民币的价值高于岸价,表明投资者对人民币进一步下跌的猜测越来越少。其次,衍生品市场正在讲述同样的故事。自10月初以来,美元/人民币12个月期不可交割远期与岸上人民币即期汇率的息差一直在收窄。目前,这两个资产的差价在567个基点,接近一个月前水平的一半。

中美经济指标显示两国经济走势在靠拢,这会使人民币升值,而不是贬值。对人民币的看跌押注可能过于关注中国经济数据近期疲软的局面,而忽视了美国的数据。近期ISM美国制造业采购经理人指数所反映的美国国内需求疲软的迹象。PMI通常被视为衡量本国内需的领先指标。最近几个月,这两个最大经济体之间的差额没有进一步扩大,目前为6.9,比3月10.0下滑不少。由于国内需求水平对一个国家的经济增长和通货膨胀率至关重要,任何需求的增强或减弱都可能促使央行调整货币政策。 对货币调整的预期肯定会影响基于市场的利率,而利率是驱动汇率的最主要因素之一。换言之,只要中美之间经济活动的趋同仍然存在,人民币兑美元反弹的可能性就很大。自6月份以来,美中贸易紧张局势不断升级,推动人民币成为亚洲同行中表现最差的货币。花旗中国经济意外指数显示,市场对中国的增长前景可能过于悲观。该指数较高的读数意味着数据发布比预期的更强,而较低的读数意味着相反的情况。自6月份以来发布的中国经济数据令市场更“惊讶”,这表明,最近几个月中国资产的一些看跌头寸是缺乏依据的。

美国央行大幅加息是造成今年人民币疲软的一个主要因素。因此,只有当美联储放慢当前加息的步伐时,人民币才有可能出现有意义的反弹。上周,美联储主席Jerome Powell暗示这可能会发生。他在上周三的讲话暗示,明年美国将迎来更多不利因素,决策者可能需要开始评估进一步加息的幅度,以及加息的步伐。尽管缺乏关于美联储是否会在下月举行的2018年最后一次政策会议上改变措辞的细节,但它传达了一个信息,即央行可能不会像市场观察人士预期的那样强硬。事实上,美联储下个月加息的可能性在期货市场一夜之间降至70.8%,远低于一周前75.1%的水平。全球经济增长放缓的前景、美国财政刺激逐渐消退以及金融市场动荡,这一切都要求美联储官员一旦下个月把利率上调至中性区域或者其附近,就要更加小心了。中性利率指的是政策既不会刺激也不会抑制经济活动的水平。货币市场衍生品合约的投资者正在押注2019年会加息一次出头--预期仅约0.33个百分点的紧缩幅度。这比他们本月早些时候预期的0.50个百分点有所下降。对美联储来说,关键问题是终端政策利率最终是否会低于之前的紧缩周期。央行官员可能无法实时地准确辨别中性政策利率,但过去几个紧缩周期里终端联邦基金利率的持续下降提醒人们,事实可能证明这一次较小规模的正常化就足够了。鲍威尔将于11月28日在纽约经济俱乐部发表讲话,届时他将有机会阐明美联储的想法。上周在达拉斯发表讲话时,他通过强调美国经济面临的潜在阻力,描绘出该央行在明年某个时候暂停加息行动的情景。

我们的精选

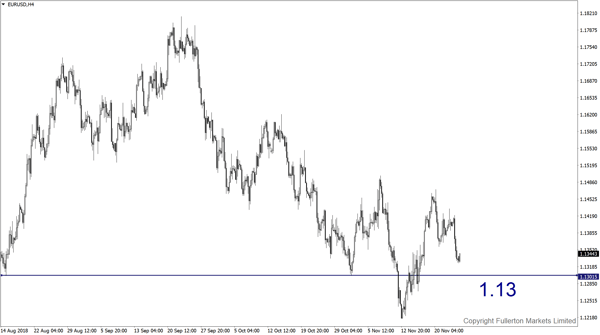

EUR/USD (欧元/美元)–略看跌。该货币对有可能跌至1.13,因为英国脱欧遇阻事件料将影响整个欧洲的货币。

AUD/USD (澳元/美元)–略看跌。在G-20会议前,市场风险情绪或保持谨慎,澳元/美元或在本周往0.7175靠拢。

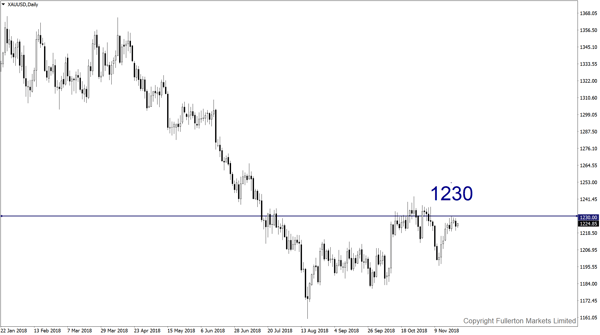

XAU/USD(黄金)–略看涨。我们预计价格或往1230靠拢。

富乐敦研究团队

您坚定的交易伙伴