在前一天上漲了3.2%後,英偉達的漲幅僅為0.1%。作為人工智能熱潮中心的圖形芯片製造商報告稱,銷售額創下了翻倍的紀錄,較一年前增長了一倍。英偉達看起來已經準備好迎來一次大幅反彈,在交易過程中達到了歷史最高水平,但這些漲幅在投資者獲利回吐的同時逐漸消失。

市場對於英偉達的業績表示懷疑,認為其結果不足以證明其估值。該股在周四開盤價超過500美元。這意味著公司需要在未來25年內平均每年增加20%的營收。即使考慮到其人工智能實力,這也是一個極高的門檻。

與此同時,在美聯儲開啟杰克遜霍爾研討會之際,經濟軌跡出現不穩定的跡象。官員們上個月將政策利率上調了25個基點,至5.25%至5.5%的區間。在6月份,很多人預期今年將把利率上調至5.5%至5.75%的區間。有人表示,最近好於預期的通脹數據可能使另一次加息變得不必要。還有人擔心,如果美聯儲維持利率穩定,強勁的經濟增長可能導致通脹下降速度比預期慢。

與往年一樣,鮑威爾不太可能在演講中預先展望美聯儲的短期政策討論。他更有可能回顧中央銀行已經採取的行動,並提供更廣泛的政策走向框架。這樣的言論可能會強調美聯儲在抗擊通脹方面的工作尚未完成。

對於鮑威爾公開討論美聯儲官員如何管理通脹戰鬥中的“最後一英里”——通脹雖然逼近但未達到2%的目標——可能還為時過早。但這個問題很可能成為會議的側邊討論話題之一。

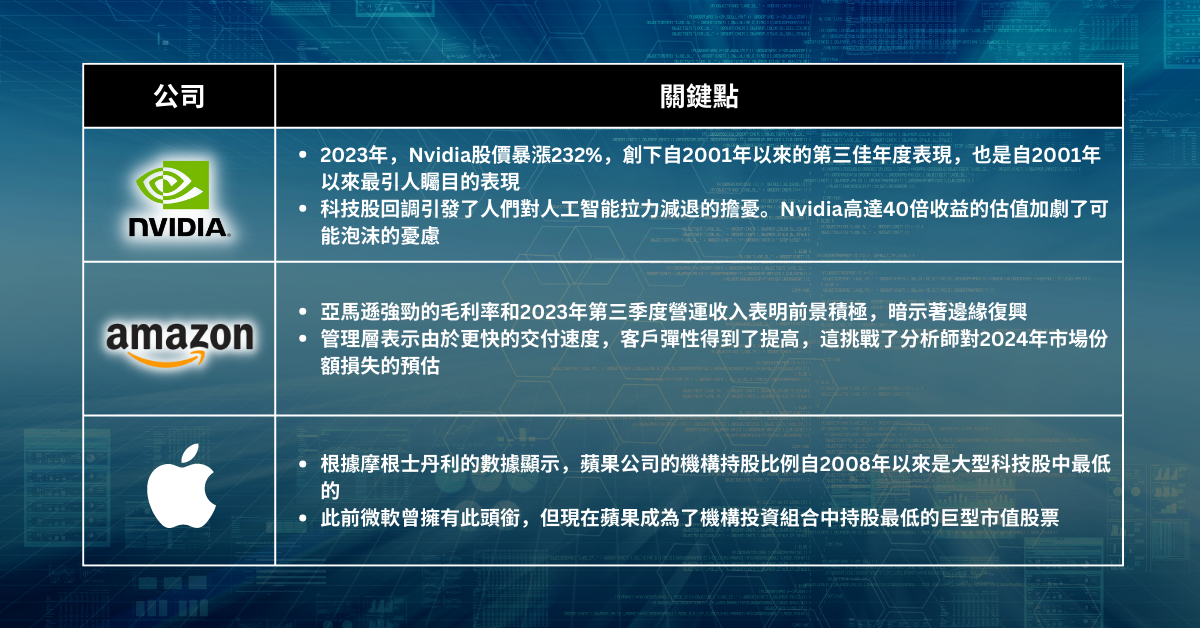

英偉達:在近期可能會發生更多修正

在2023年漲幅超過232%後,英偉達股票正以創紀錄的第三佳年度和自2001年以來的最佳年度表現步入軌道。

最近幾週,技術股的回撤加劇了一些擔憂,人工智能推動的漲勢似乎失去了動力。今年股價的上漲引發了關於可能出現泡沫破裂的擔憂。

英偉達股價的上漲使其市盈率達到了未來十二個月基礎上的40倍。這大約是標準普爾500指數的平均水平的兩倍。

按照市銷率計算,英偉達約為37倍。儘管對估值存在一些擔憂,但高昂的相對估值使得南希·滕格勒儘管對長期人工智能主題持有信心,但不願購買該股。

儘管存在一些估值方面的擔憂,如果該公司繼續保持業績強勁,以每股40到45倍的估值增長,英偉達的市盈增長比看起來是合理的。

亞馬遜:超配評級

我們重申對亞馬遜的超配評級。毛利率和2023年第三季度遞增的經營收入指南所展現的證據,遠遠是公司歷史上最為強勁的。公司可能正處於利潤復甦的前夜。

管理層在更快的交付帶來的改善客戶彈性方面的評論。一些分析師的估計指出,2024年可能出現市場份額損失的情況可能是錯誤的,因為公司的投資正在創造更好的客戶服務體驗。與此同時,他表示競爭對手正在應對萎縮問題。

蘋果:機構投資者不看好

根據摩根士丹利的數據,蘋果現在是機構投資者持有最少的大型科技股,也是自2008年以來持有最少的一次。

在過去的四年裡,機構投資組合中持有最少的超大市值股票是微軟。然而,在第二季度末,這個位置被蘋果手機製造商奪走了。

Fullerton Markets Research Team

Your Committed Trading Partner